美國聯準會 Jackson Hole 年會後,Fed 沒意外又對市場放出「持續升息」的言論,但這次言論更加直接,顯然 Fed 對於市場預期降息感到十分不高興,選擇用更直接的方式表達其鷹派立場,更揚言「還會有一次大幅度加息」,並直到通膨降低至長期 2% 目標,美國股市及加密幣市場對其升息迅速產生反應紛紛走跌,比特幣價下跌至 20,000 美元附近,以太幣價格則走跌 1,500 美元。

加密幣這週並沒有太多新聞影響行情,投資者都在觀望以太坊基金會宣布的 ETH 2.0 升級排程,以太坊 POS 升級將分為兩個階段,第一階段預定將於 9 月 10 日至 11 日進行 Bellatrix 升級,這個版本內建調整好的節點參數及共識層參數,功用是將 POW 區塊鏈網路的參數更新準備 POS 升級之用,這時以太坊還不是 POS,而是後續於 9 月 15 日至 16 日之間進行第二階段 Paris 執行層升級,正式將 POW 轉換為 POS 共識機制,這次純粹是共識機制轉移,交易效能與手續費並不會有所提升。

合併升級後用戶手中的 ETH 會在區塊鏈節點成功同步後轉變成 ETH 2.0 代幣,由於有許多 ETH 礦工宣稱不會放棄原本的舊鏈,還有可能拿到 ETH POW 舊鏈的代幣,這讓出現 ETH POW 分叉幣的機率相對較大,交易所看到龐大的手續費商機也會讓舊 ETH 代幣上架,代表用戶很有可能拿到兩個可交易的 ETH 代幣,等於是用戶可以多拿到一個免費的 POW 舊幣,怎麼賣都不會虧,聽起來是個不錯的獲利機會。

但前提是美股市場在正式升級 9 月 15 日這天沒有大跌,目前加密幣市場受到美國科技股的交易情緒影響太大,如果當天交易狀況樂觀,以太坊 2.0 將會有很好的結果,就連分叉後的 POW 舊幣都可能有不錯的行情。

因此我們推測一些短線的投機客會選擇 9 月 13 日美國物價指數公布後進場以太幣,並且在合併後快速賣掉 ETH 新幣與舊幣,在這之前讓我們先來談談對美國金融市場的看法,不外乎又是美國利率走勢,今年所有經理人都在跟著這項指標做交易。

A. 08 月 22 日 美國聯準會將於週五的 Jackson Hole 年會釋放更多利率政策訊息

美國 Jackson Hole 經濟論壇將於 8 月 26 日舉行,這一直是聯準會(Fed)對市場傳遞利率政策的重要場合,同時是撼動美股與加密市場走向的重大事件,去年鮑威爾就在這屆年會向市場說明「通貨膨脹是暫時的」的錯誤言論,但今年他肯定不會想再出糗一次,越來越多的投資者認為他將維持更強烈的升息鷹派立場,這也帶動上週五美債殖利率的攀升,目前 10 年期殖利率已經來到 2.99% 。

上週市場還在樂觀地認為美國聯準會最快在 2023 年初就會開始降息,但到了週五立刻瞬間轉向,資金流向指出投資者認為聯準會將持續升息,並對聯準會的鷹派立場作出反應,美元指數更是攀升至 108.3 新高,這個轉折在短短兩天內發生,殺得投資人措手不及。

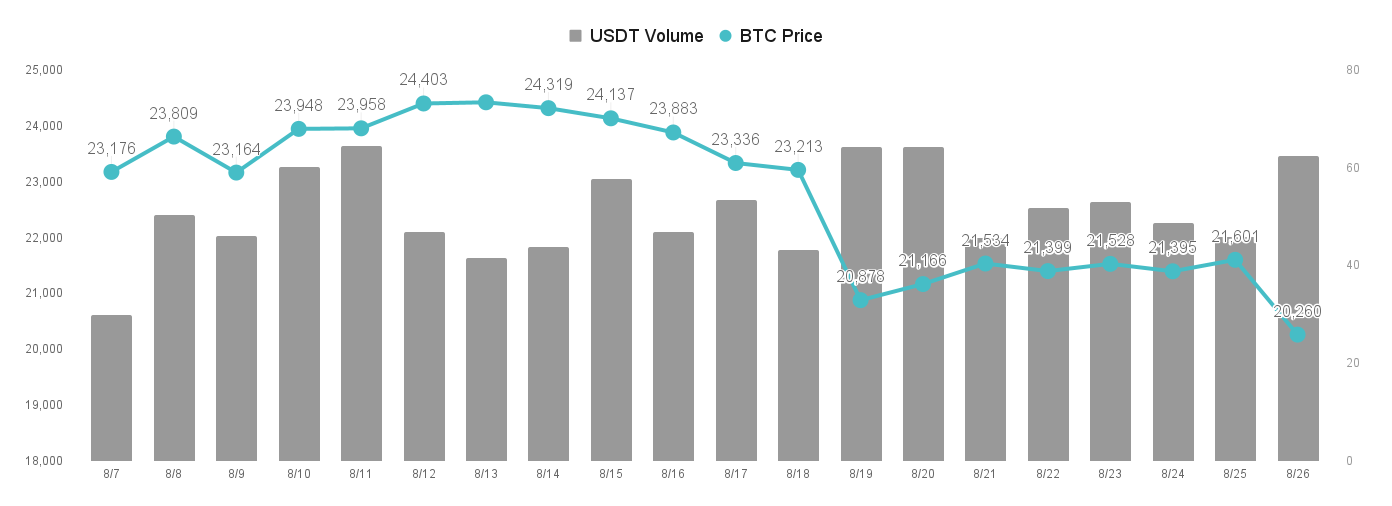

看到美元指數攀至新高,加密市場也跟著做出反應,主流加密幣都遭到一定程度的拋售,比特幣從 24,000 美元下修至 21,000 美元,以太幣也從 1,800 美元滑落至 1,600 美元,這週預期市場會對鷹派立場作出更多的預測與修正,並於週五 Jackson Hole 年會上正式開獎,美債 10 年期殖利率將會是市場反應的最佳指標。

相關討論:

B. 08 月 24 日 Coinbase 執行長:加密產業未來會快速成長,將持續打造好產品

Coinbase 執行長 Brian Armstrong 接受了 CNBC 的電視訪談,討論寒冬下的加密交易所營運方向與市場趨勢,談到近期市場又重新回到 Fed 將持續升息的風向,導致比特幣與以太幣在這週面臨價格下調,訪談中他承認加密交易所中長期會面臨手續費砍價競爭,將對 Coinbase 的獲利能力造成負面影響。

他解釋如果將時間放到中長期,競爭者也會有能力打造出類似的平台來與 Coinbase 競爭,但他強調 Coinbase 成功的關鍵在於不過度重視短期成效,而是將目光放在十年以上的長期發展,持續投資具潛力的產品專案,例如 Coinbase Cloud,熊市是他們能專心打造產品的時間。

談到 NFT,他表示 NFT 還在很早期的階段,Coinbase 正在致力整合 NFT 鑄造、交易以及託管的服務,再來他談到 ETH Staking 也是一門好生意,越來越多人有興趣抵押他們的代幣來共同賺取收益,交易所也能從中賺取手續費,此外他們也在拓展更多的機構生意,像是之前的 BlackRock 及其他機構託管業務,他看好未來加密市場的產值佔全球 GDP 的比例將越來越高。

相關閱讀:Coinbase 執行長:「加密貨幣熊市」還會持續一年至一年半

C. 08 月 26 日 幣安交易所公告 ETH 2.0 升級的應對措施

幣安昨天針對以太坊 2.0 升級的處理措施發布了一篇公告,內容提到幣安用戶分別在 Bellatrix 及 Pairs 階段都會被暫停 ETH 出入金功能,建議用戶在這兩段升級時間內保留充足的時間讓節點處理交易,另一方面,幣安也提出以太坊 POS 升級的兩種情境,分別是無縫升級以及分裂出兩條鏈,前者簡單很多,用戶將不會獲得新 ETH 代幣,原本持有的 ERC-20 代幣與 ETH 將沒有任何改變。

第二個情境就較為複雜,假設以太坊分裂出兩條鏈,幣安將以 POS 新鏈作為 ETH,並以 1:1 的比例發送分叉後 ETH 給用戶,此時用戶除了原本的 ETH POS 新鏈幣,也會拿到 ETH POW 舊鏈代幣,幣安交易所預計只會提供交易新鏈代幣,舊鏈幣仍然需要重走一次上架審核流程,但幣安不保證上架。

美國金融市場尚未完全反映 Fed 目標利率

Jackson Hole 年會加上 Fed 近期不斷對外釋出將繼續升息的訊息,逼得華爾街不得不開始認輸,更多原本相信 2023 年就會因為經濟衰退而開始降息的經理人開始看升美債殖利率,推動利率逐步上漲,美債 2 年期殖利率上升至 3.36%,10 年期則攀升至 3.09%,中間的倒掛利差逐步降低,意味著市場正在調整經濟展望至「Fed 持續升息並導致輕微經濟衰退」的劇本。

攀升的殖利率也在鬆動美國科技股價格,但近期市場對殖利率感受已經不如第二季敏感,最近下跌的原因不外乎是各家科技企業都在下修財務預測、裁員與縮減開支,讓投資人認為美國經濟已經步入衰退,但美國經濟指數卻因為疫情常態化後的旅遊業、餐飲業等就業人口復甦而有不錯的表現,也就是復甦的餐飲觀光業填補了高成長科技業的裁員名額,形成「就業市場緊俏」但「PMI 採購經理人指數衰退」的詭異狀況。

這會讓 Fed 持續認為當前美國經濟還有升息空間來緩解通膨壓力,美國經濟也沒有衰退跡象,目前市場預期 Fed 在 2023 年最高可能將基準利率拉到 3.50% 至 4.00%,可以看到美債 2 年期殖利率 3.36% 尚未碰到最低的 3.50%,意味著市場還沒有完全反應基準利率,不少人還是認為 Fed 有機率在 2023 年就會陸續降息,市場意見一片混亂下短年期公債殖利率沒有攀升至 3.5% 以上,這週市場風向不斷在改變,導致操作難度很大。

值得注意的是,這屆 Fed 年會透露的「力抗通膨」訊息只是把過去不斷重複的內容再度搬出來一次,雖然短期內造成市場全面修正,但無法用來推測往後的市場走勢,亂流應該在 9 月 13 日公布 8 月物價指數報告後就結束了,特別是美國汽油價格相較 7 月已經下跌了 10% 以上,即使通膨壓力沒有真的消失,也有機會開一個漂亮的月減數字,屆時有很大的機率激勵市場上漲,除非核心通膨漲勢超乎預期,但目前壓力普遍被認為不大。

假設 9 月 13 日開出漂亮的物價指數報告,以太坊又預計於美國時間 9 月 15 日進行正式合併升級,那麼 9 月 13 日至 14 日這兩天 ETH 價格有很高的機率上漲,短期勝率應該不低,相對地如果 9 月 13 日通膨數據沒有如預期地下降,情況將會很難預測,物價指數公開後且 ETH 2.0 合併前的這兩天確實是一個值得下注的機會。

然而 ETH 2.0 升級「後」的市場情況會非常混亂,各大交易平台在這幾個月狂推許多的 ETH 2.0 衍生產品,彼此對應不同的兌換比例,玩法也不一樣,沒有業者可以完美訂價各種產品且具備充足的流動性,這會為以太坊升級後創造大量套利空間。

看到上述機會,不少投資人都在忙著研究怎麼從眾多的價格差異中套取無風險利潤,也企圖押注分叉幣出現後的獲利機會,因此 ETH 合併後的價格走勢我們無法推測,但情況肯定會非常混亂,投資人必須視自己的風險承受程度進行決策,假設分叉前大漲,分叉後投資者會選擇拋售 ETH 代幣及 POW 舊幣,這時我們主觀認為市場的下跌機率將會增加。

上週回顧👉🏻👉🏻👉🏻【MICA RESEARCH】多空意見分歧,加密幣市場陷入盤整

聲明:文章僅代表作者個人觀點意見,不代表區塊客觀點和立場,所有內容及觀點僅供參考,不構成投資建議。投資者應自行決策與交易,對投資者交易形成的直接間接損失作者及區塊客將不承擔任何責任。

MICA Research 的內容已同步於 Substack 發布,不想錯過第一手消息,請點擊這裡前往訂閱,周報以及每天的市場發現即會透過 Email 傳送給您。