原文作者:李科

原文來源:PANews

新加坡金融管理局(MAS)最近要求新加坡的銀行對風險較高的加密資產(比特幣和以太坊)應用 1250% 的風險權重。根據 MAS 對在新加坡註冊的銀行 10% 的最低總資本充足率要求,這意味著銀行每持有 100 美元的加密資產風險敞口,就必須持有 125 美元的資本。

這裡新加坡採用的 1250% 的風險權重係數來源於巴塞爾銀行監管委員會最新制定的《加密資產風險的審慎處理》,該標準於 2022 年 12 月 16 日發布,將納入到最新的巴塞爾協議框架。 1250% 是巴塞爾協議框架下的最高風險權重,新加坡金管局此次是按照最高標準從嚴執行。實際上根據《加密資產風險的審慎處理》標準條款,對於符合條件的風險較低的一類加密資產,可以按照與傳統資產接受同等的風險處理。

關於巴塞爾協議

巴塞爾銀行監管委員會(Basel Committee on Banking Supervision, BCBS)是全球銀行業合規的主要標準制定者,由來自 28 個管轄區的 45 個國家央行和監管機構組成。《巴塞爾協議》是巴塞爾委員會制定的全球銀行資本和風險監管標準,其主要內容包含銀行最低資本要求、信用風險、市場風險、操作風險、槓桿率、資訊披露等內容。

為了防範類似 2008 年次貸金融危機的再次發生,巴塞爾協議第三版對銀行一級資產比例、槓桿率等作出了新的更高的要求,這也是馬雲當初炮轟巴塞爾協議的原因之一,他認為過嚴的監管阻礙了金融創新,但通過 2022 年一系列數字貨幣暴雷事件表明,嚴格的金融監管是保護投資者和促進行業有序發展的必要條件。

加密資產審慎處理條款

為了促進全球銀行金融穩定,巴塞爾委員會(BCBS)在經過兩輪的諮詢之後,於 2022 年 12 月正式發布了《加密資產風險的審慎處理》Prudential treatment of cryptoasset exposures),該標準為全球銀行處理加密資產風險敞提供一個了基準框架。該標準將加密資產分為兩類,並對加密資產信用風險最低資本要求、市場風險最低資本要求、操作風險最低資本要求、最低流動性風險要求、槓桿率要求、大額風險暴露要求等作出了具體的要求,為全球銀行對加密資產的操作提供了規範性的參考依據。

對加密資產的分類

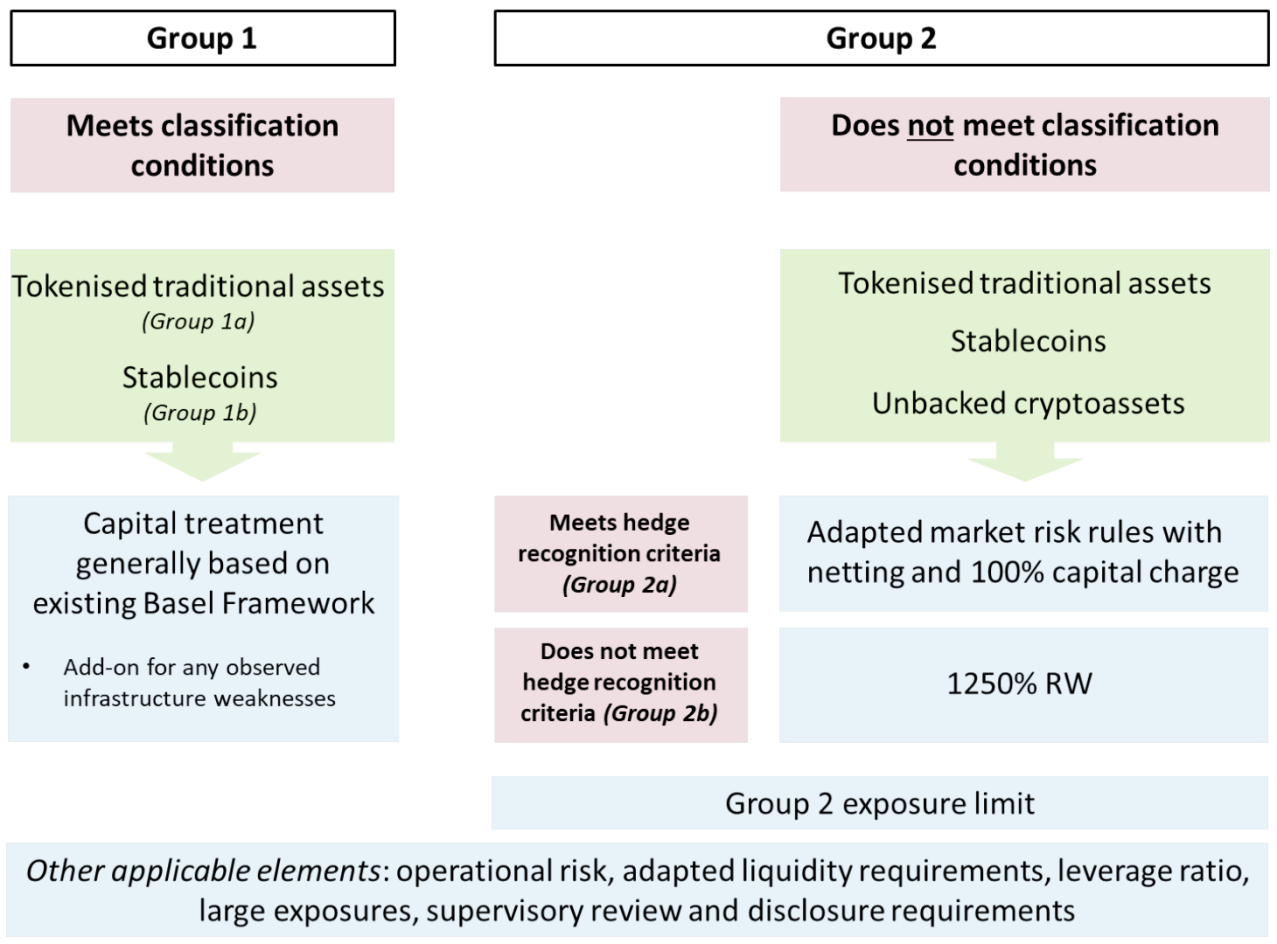

《加密資產風險的審慎處理》將加密資產分為兩類:

◎第一類加密資產:

第 1 類加密資產包括代幣化傳統資產(tokenised traditional assets)(1a)和具有有效穩定機制的穩定幣 (stablecoins)(1b)。

代幣化傳統資產(tokenised traditional assets)是指使用密碼學或 DLT 標記標記的傳統資產,該資產具有與傳統資產相同的信用和市場風險水平。

具有有效穩定機制的穩定幣(stablecoins) 是指可贖回預定數量的參考資產或現金(例如 1 美元、 1 盎司黃金)的加密資產,但不包括算法穩定幣,也不包括以其它加密資產為底層資產的穩定幣。

除了以上定義外,第 1 類加密資產還需要滿足其所產生的所有權利、義務和利益在其發行和贖回司法管轄區有明確的界定和法律執行效力;加密資產的功能及其運行所在的網絡不具有重大風險;加密資產活動參與實體必須受到監管,遵守適當的風險管理標準並製定和披露全面的治理框架。

第 1 類加密資產須遵守基於現有巴塞爾框架中規定的基礎風險權重的資本要求。

◎第二類加密資產:

第 2 類加密資產是指不符合上述條件的代幣化傳統資產、穩定幣,以及所有無擔保的加密資產。比特幣、以太坊、算法穩定幣,基於其它加密資產的穩定幣 DAI 等都被歸類為二類加密資產。

與第 1 類相比,第 2 類加密資產具有更高的風險,因此需要接受新規定的更保守的資本處理方式。

第 2 類加密資產分為 2a 和 2b 類,如果加密資產滿足以下標準就可歸類為 2a 類:1. 該加密資產具有衍生品或 ETF,而且其衍生品或 ETF 在合規交易所交易;2. 該加密資產具有高度的流動性,其市值不低於 100 億美元且日交易額不低於 5 萬千美元;3. 市場中有該加密資產足夠的報價信息、交易信息和市值信息。根據以上條件比特幣和以太坊可以歸類為 2a 類資產。

不滿足以上標準的加密資產將被歸類為 2b 類資產,將接受更保守的資本處理,比如上文提到的銀行必須以 1250% 的風險權重來處理其持有的 2b 類資產。

風險管理與資訊披露

《加密資產風險的審慎處理》標準要求銀行在加密資產活動的風險管理中需要考慮以下風險:

1. 加密資產技術風險:DLT 技術網絡的穩定性、驗證分佈式帳本技術的設計和服務可訪問性。

2. 信息和網絡風險:包括密鑰盜竊、登錄憑據洩露、分佈式拒絕訪問、服務 (DDoS) 攻擊導致無法恢復的損失或未經授權的加密資產轉移等。

3. 法律風險:加密資產缺乏會計準則可能會帶來法律風險,比如因少付而被罰款稅收或未能遵守納稅申報義務。

4. 洗錢和恐怖主義融資風險:銀行在提供或參與虛擬資產服務 (VASP) 時,需要符合金融行動特別工作組 (FATF) 為反洗錢 (AML) 和打擊資助恐怖主義 (CFT) 制定的規定。

《加密資產風險的審慎處理》條款還要求銀行銀行對加密資產相關活動須遵循信息披露原則。銀行必須定期披露有關任何重大 1a 類、 1b 類、 2a 類和 2b 類加密資產敞口的信息,包括針對每種特定類型的加密資產敞口信息,包含直接和間接敞口金額(包括淨敞口的多頭和空頭部分);資金要求;會計分類信息等。

產生的影響

巴塞爾銀行監管委員會作為全球銀行業合規標準的製定者,其製定的《加密資產風險的審慎處理》從銀行資產管理的角度,為全球銀行處理加密資產提供了標準性依據。

銀行和證券是金融業的 2 大支柱,此次巴塞爾協議新增的加密資產處理標準對銀行業加密資產處理提供了規範標準,並將在 2025 年 1 月 1 日之前實施。接下來全球證券監管機構對加密資產的性質劃分和監管政策也會越來越明朗。相信加密資產監管政策和行業標準的陸續出台將對行業的發展提供良好的政策保障。

(以上內容獲合作夥伴 PANews 授權節錄及轉載,原文連結 )

聲明:文章僅代表作者個人觀點意見,不代表區塊客觀點和立場,所有內容及觀點僅供參考,不構成投資建議。投資者應自行決策與交易,對投資者交易形成的直接間接損失作者及區塊客將不承擔任何責任。