信標鏈質押 ETH 的提款時間終於被敲定。 12 月 8 日,以太坊核心開發人員在 All Core Developers 會議上將以太坊上海升級時間定於 2023 年 3 月,並確認釋放信標鏈質押的 ETH 提款。那麼,開放贖回路徑後,驗證者可以立即退出嗎?質押 ETH 的流動性壓力會得到釋放嗎?

提款啟動後,驗證者解鎖效率和數額將受限

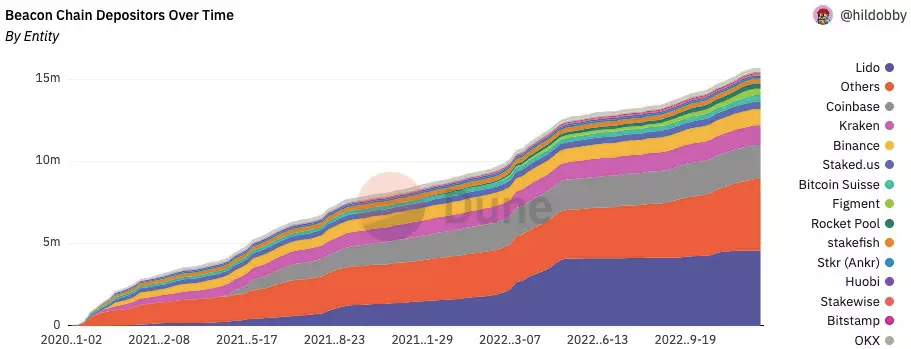

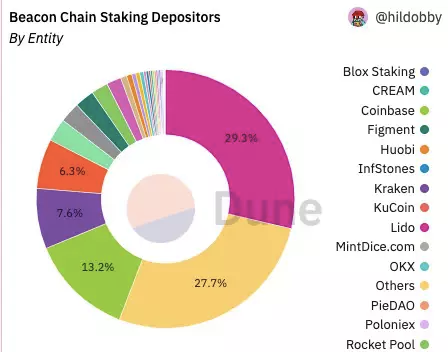

Dune Analytics 統計數據顯示,以太坊信標鏈上質押數呈持續上升趨勢,截至 12 月 12 日已突破 1560 萬枚 ETH,佔當前以太坊總流通量的 12.9%,驗證者總量為 48.8 萬。按當前市場計算,信標鏈質押 ETH 總價值已逾 194 億美元。其中,流動性質押佔比 33%,中心化交易所佔比 29%,巨鯨佔比 23%,質押池佔比 10.2%,即大部分 ETH 質押通過第三方平台進行。

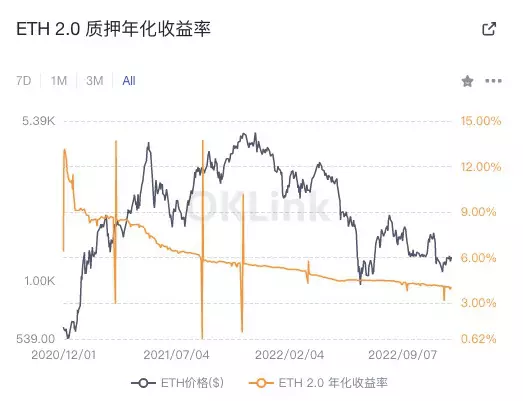

與此同時,據歐科雲鏈 OKLink 多鏈瀏覽器顯示,雖然自 11 月初以來,以太坊年化質押收益率呈下降趨勢,當前(截至 12 月 12 日)年化收益率為 4.07%,但以太坊質押率達 13.05%,這也意味著以太坊進入通貨緊縮狀態下,其質押的經濟激勵仍具有吸引力。當然,從其他 PoS 主鏈長期質押率在 40%~70% 之間來看,以太坊質押率還有著不小增長空間,不少人或許都在觀望等待著質押退出生效後再參與。

與普通用戶通過可靈活存取的第三方平台參與質押不同,驗證者需在上海升級啟動質押提款方案後才可提款。根據社群的提案,驗證者的提現暫時為兩種分別是部分提款和全部提款,且出於安全性考慮,提款數額和驗證者的退出速率會受到限制。

其中,部分提款的每個 Epoch 最大可提取數量被設定為 256 筆,按照現有的驗證者數量,他們可 8 天(驗證者總數/(256*225))提取一次獎勵。按當前驗證者近 33.9 ETH 的平均餘額來算,以太坊市場每天可能面臨的平均拋售壓力為 10.9 萬枚 ETH,8 天累計數額為 87.5 萬枚。

全部提款中的退出速率則會受到限制,退出機制引入了「流失限制係數」(Churn Limit Quotient),ETH 提現的限制為每天 X/ETH,其中 X 為驗證者總數量/65536,目前每個 Epoch 僅能激活 7 名驗證者被允許退出,即每天(225 個 Epoch)1575 名驗證者。若按每名驗證者均持有 32 ETH,則每天流出的 ETH 超 5 萬枚。當然,提款速率還會根據質押的 ETH 總量進行調整,以防止大量資金外流及攻擊者進行罰沒攻擊。

需要注意的是,驗證者的有效質押餘額需在 32 ETH 以上,如果低於這個數額將無法獲得全部質押獎勵,或餘額低於 16 ETH 時還將被逐出驗證者行列。當前,驗證者待定的提款方案分為部分和全部提取質押金,其中部分提款允許驗證者提取超過 32 ETH 的部分,全部提款則提取所有質押金後退出質押行列。

不過,近期開發者 Potuz 提出新方案稱可取消處理提款隊列,即取消在區塊內全部和部分提款隊列的邏輯,建議使用驗證者 index 來處此問題。原因在於以太坊上的每個驗證者在信標鏈上被激活的時候都會被分配到一個號碼,在不使用上述排隊退出的情況下,信標鏈可根據一個區塊可以處理的提款上限數來掃描驗證者,然後按照驗證者的 index 號碼的升序排列處理每個驗證者的提款請求。目前,開發者們正對此方案進行研究。

難改流動性不足困境,或面臨監管風險

在以太坊質押上,除了 Lido 的 stETH,還有不少平台可為質押者發放流動性質押衍生品,如 Coinbase 的 cbETH 、 Kraken 的 ETH2.S 、 Binance 的 BETH 等質押衍生品。

Dune Analytics 統計數據顯示,截至 12 月 12 日,Lido 擁有所有以太坊質押的 29.3% 的份額,其次是 Coinbase 佔 13.2%,Kraken 則以 7.6% 排名第三。

以太坊質押衍生品與 ETH 之間的折價比率代表了持有者對流動性的需求以及對折價購買質押 ETH 衍生品需求。但從目前來看,大部分衍生品均因流動性不足而出現不同程度的負溢價。如龍頭 stETH/ETH 為 0.98 、 cbETH/ETH 為 0.97 等。

儘管 ETH 開放提款後這些質押衍生品不必再因缺乏贖回路徑而導致流動性折扣,但當下流動性不足是不爭的事實,且提款受限對此困境起不了很大的改善作用。質押衍生品流動性不足成為當前以太坊亟需解決的問題,但隨著提現功能上線後投資者的套利需求或將提升流動性,比如當 stETH 以 0.9 ETH 交易時,投資者可用 0.9 ETH 買入 1 stETH 後再贖回 1 ETH,在此過程中獲得 0.1 ETH 的利潤,特別是對機構或巨鯨投資者而言這是個可以獲得相當不錯收益的方式。

事實上,有不少傳統機構已考慮參與以太坊質押的經濟激勵之中,例如產管理規模約 1.5 兆美元的全球最大上市基金管理公司富蘭克林鄧普頓(Franklin Templeton)高級副總裁 Sandy Kaul 表示,以太坊質押為關注加密貨幣市場的機構提供了巨大機會,並認為將完全滿足機構投資者的需求;瑞士加密銀行 SEBA Bank 於今年 9 月也宣布為其機構客戶推出以太坊質押服務,該產品可使用戶按月獲得 ETH 質押獎勵,合併後將可設置不同的鎖定期。

另外,監管風險亦不容忽視。美國證券交易委員會(SEC)主席 Gary Gensler 在以太坊完成合併之後曾表示,允許持有人「質押」其代幣的加密貨幣和中介機構可能需要通過 Howey 測試來確定其資產是否為證券,這意味著 PoS 加密貨幣可能會受到聯邦證券法規的約束。

而據近期 CV VC Labs 最新發布的區塊鏈報告顯示,美國擁有 45.3% 的以太坊節點,全球排名第一。 Coinbase CEO Brian Armstrong 曾透露,若監管加強,我們會停止以太坊質押服務。

一旦監管到來,是否會讓在美的質押主力軍集體退出?以太坊創辦人 V 神曾指出,若監管通過某些協議(如 Lido 、 Coinbase 等)的驗證者節點對以太坊進行協議級別的審查,以太坊社群將如何反應這一話題時表示,會將這種審查視為對以太坊的攻擊,並選擇通過更廣泛共識將這些節點銷毀。

(以上內容獲合作夥伴 PANews 授權節錄及轉載,原文連結 )

聲明:文章僅代表作者個人觀點意見,不代表區塊客觀點和立場,所有內容及觀點僅供參考,不構成投資建議。投資者應自行決策與交易,對投資者交易形成的直接間接損失作者及區塊客將不承擔任何責任。