作者:Nikka / WolfDAO( X : @10xWolfdao )

2026 年加密貨幣市場分化加劇,RWA 、 Meme 幣與隱私幣形成兩大投資陣營。機構押注 RWA 代幣化革命,雖有上兆美元市場預期,但面臨流動性低、監管拖延風險;Meme 幣回暖卻仍是存量博弈,解鎖拋壓隱患暗藏;隱私幣反彈有限,深陷合規與理念的兩難。文章指出,單一賽道難尋 Alpha,機會在三者交叉創新領域,散戶最優策略或為持 BTC/ETH 靜待訊號,規避追高與拿不住的風險。

一場正在上演的階級分化

你是 all in RWA 等機構敘事,還是繼續在 Meme/Privacy 裡博百倍快錢?這個選擇可能決定你在 2026 年是吃肉還是喝湯。

華爾街正押注一場「代幣化革命」。 Bernstein 預測 2026 年將開啟 Tokenization 超級週期,Grayscale 更是喊出 RWA(真實世界資產)將在 2030 年達到千倍成長。機構的劇本很清楚:房地產、債券、國債上鍊,對接上兆美元傳統資本。

但市場另一端的故事完全不同。 Meme 幣年初上漲 23%,曾被監管打壓的隱私幣 QUAI 暴漲 261% 。 Discord 群組裡的散戶仍在尋找「下一個百倍幣」,對機構的慢錢敘事不屑一顧。

這不是簡單的投資分歧,而是兩個世界的對撞:西裝革履的機構投資者在會議室計算 RWA 的風險收益比,散戶在凌晨三點盯著 K 線圖追漲 Meme 幣。

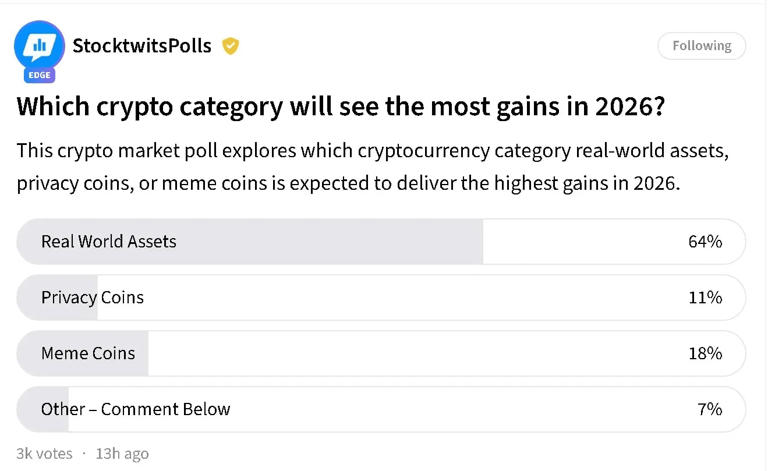

Stocktwits 最近的民調顯示:64% 的投資人認為 RWA 將在 2026 年帶來最強回報,遠遠超過 Meme 幣的 12% 和隱私幣的 8% 。但這個數字背後藏著一個問題──當散戶都開始喊著要配置 RWA 時,是真的認知升級了,還是只是 2025 年 Meme 崩盤後的 PTSD 反應?

RWA:機構的應許之地,還是過度擁擠的獨木橋?

讓我們先看看為什麼華爾街對 RWA 如此著迷。目前加密貨幣總市值約 3.2 兆美元,比特幣在 9.5 萬美元附近震盪,市場正在尋找下一個成長引擎。

RWA 的邏輯看起來完美無缺:將房地產、債券、國債等傳統資產代幣化上鏈,既能享受區塊鏈的效率優勢,又能對接傳統金融的上兆美元資本池。這不是投機,而是「基礎設施建設」。

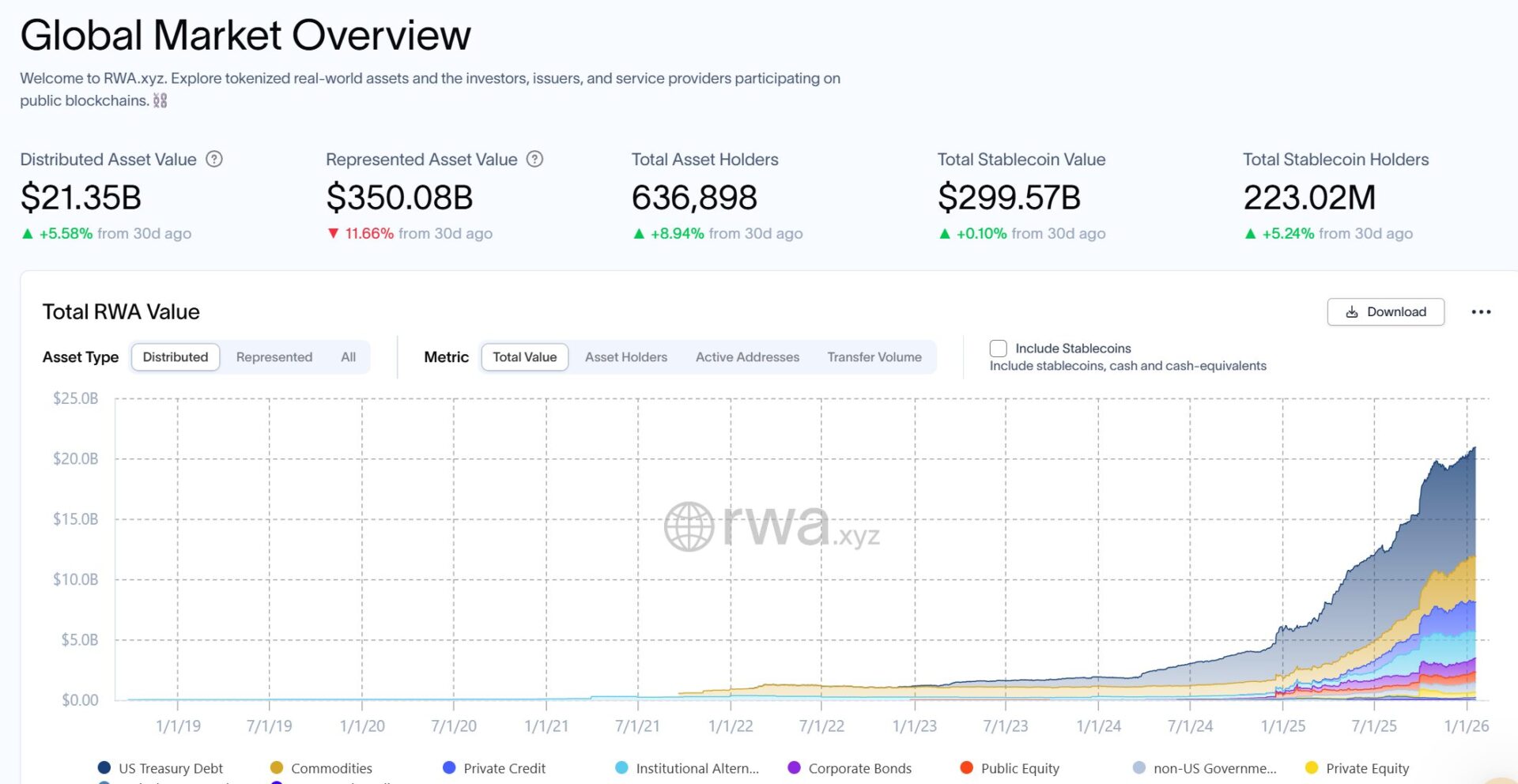

Grayscale 在其《2026 數位資產展望:機構時代的黎明》報告中,將 RWA 列為核心主題,預測其規模將從目前的 210 億美元等級增長到 2030 年的上兆美元。這個成長曲線的背後是監管環境的逐步清晰——美國 CLARITY 法案的潛在通過,以及美國銀行已經允許財富顧問為客戶配置 1-4% 的加密資產。

領跑者已經浮出水面。 Ondo Finance 專注於 RWA 借貸,目前市值約 15 億美元;Chainlink 作為預言機基礎設施,支撐著 RWA 數據上鍊,市值超過 200 億美元。 Bernstein 明確表示看好這些項目,並將 Coinbase 和 MicroStrategy 視為代幣化浪潮的間接受益者。

但這裡有一個悖論:當所有人都知道 RWA 是「正確答案」時,它還能提供超額收益嗎?

RWA 目前的整體市值僅在 200 億美元左右,流動性極低。這意味著一旦機構資金集中湧入,價格確實可能暴漲;但同樣的邏輯也適用於撤退——當第一批機構開始獲利了結時,散戶可能會發現自己手中的 RWA 代幣根本賣不出去。

更現實的風險是監管拖延:如果 CLARITY 法案推遲通過,或者聯準會的降息週期晚於預期,那麼整個 RWA 敘事可能需要在波動中再等待一兩年。

機構能夠承受這種等待,因為他們有資金成本優勢和長期配置需求。但散戶能嗎?這是 RWA 投資中最容易被忽略的維度——它不僅需要你判斷對方向,還需要你有足夠的耐心和流動性來熬過敘事落地前的真空期。

Meme:文化復興還是最後的狂歡?

與 RWA 的理性敘事相比,Meme 幣更像是加密市場的情緒晴雨表。 2026 年初,Meme 幣市場總市值從 2025 年底的 1,500 億美元上漲到 1,850 億美元,漲幅 23% 。

這個數字遠不及 2021 年或 2025 年初的瘋狂,但也足以說明一個事實:Meme 並未死亡。

Base 鏈創辦人 Jesse Pollak 提供了一個有趣的視角。他多次強調 Meme 不僅是投機工具,更是「鏈上文化的核心」。透過圖片、影片、音樂等內容形式,Meme 能夠吸引數百萬新用戶上鍊,成為 Web3 大規模採用的入口。

Base 鏈上的 Meme 項目如 TYBASEGOD 、 TOSHI 和 BLOOFOSTERCOIN 正在驗證這一邏輯——它們不僅僅是代幣,更像是社區文化的載體。

但我們必須承認,這種「文化論」更像是為平台生態找到正當性,而非真正的投資邏輯。 Meme 幣的本質仍然是零和遊戲:早期參與者透過社群共識和病毒傳播獲利,後來者則為流動性買單。

Stocktwits 民調中只有 12% 的人看好 Meme,反映了機構和理性散戶的集體迴避。更關鍵的是,2025 年 Meme 市場的崩盤留下了深刻的傷疤——許多散戶在頂部追高後被深度套牢,至今未能回本。

那麼 2026 年的 Meme 反彈意味著什麼?一種解讀是,Layer 2 如 Base 的低成本和高吞吐量降低了 Meme 創造和交易的門檻,使得這個賽道能夠以更小的資金量維持活躍度。

但另一種更悲觀的解讀是,這只是「存量博弈」——老韭菜在互相收割,而新資金並未真正進場。如果 2026 年無法誕生新的百倍神話(如 2021 年的 Shiba Inu),Meme 可能會逐漸淪為小眾玩家的自嗨遊戲。

更值得警惕的是 Q1 的 TGE(代幣生成事件)密集期所帶來的解鎖拋壓。當大量代幣解鎖時,市場流動性可能被吸走,Meme 作為最脆弱的資產類別,往往會先承壓。這種結構性風險很少被 Meme 社群討論,卻可能是 2026 年散戶虧損的主要原因。

Privacy:理想主義的最後堡壘,還是監管的下一個目標?

隱私幣在這場討論中處於最尷尬的位置。一方面,Quai Network 年初暴漲 261%,從 0.03 美元漲到 0.11 美元,市值約 8,600 萬美元;Monero 和 Zcash 也有 10-50% 的反彈。

另一方面,整個隱私幣類別的市值僅在 50-100 億美元左右,在 3.2 兆美元的加密總市值中幾乎可以忽略不計。

隱私幣的支持者會告訴你,這是因為它們代表了加密貨幣的初心——金融自由和交易隱私, 隱私幣堅守著去中心化和抗審查的理念。 Quai 的暴漲部分源自於新礦機的推出和 DEX 流動性支持,這說明技術升級仍能為隱私幣創造短期 alpha 。

但現實比理想殘酷得多。歐盟的反洗錢法正在收緊對隱私幣的監管,多個交易所已經下架 Monero 等幣種。 Stocktwits 民調中只有 8% 的人看好隱私幣,這不僅反映了監管擔憂,也說明隱私作為投資主題缺乏足夠的市場共識。

更深層的問題是:隱私和合規在當前的監管環境中能否共存?如果不能,隱私幣要么被邊緣化為極客和暗網的工具,要么妥協成「偽隱私」項目。

這種兩難選擇使得隱私幣很難成為主流投資標的。當然,對於真正的隱私信仰者來說,這恰恰是長期左側佈局的機會——等監管靴子落地後,在歷史低位抄底可能帶來可觀回報。但這需要承受 3-5 年的波動和不確定性,這對大多數投資者來說太過漫長

分化已成定局,Alpha 在哪裡?

那麼,RWA 、 Meme 、 Privacy,2026 年誰才是真正的 Alpha 來源?

答案可能會讓你失望:三個都不是,至少不是你想像的那樣。

這場分化的本質是時間維度的錯位-RWA 需要按年計算,Meme 按週計算,Privacy 按季度計算。機構有耐心鎖倉 RWA,散戶追求快錢卻容易在震盪中反覆停損。最大的風險不是「選錯賽道」,而是「追高+拿不住」。

真正的 Alpha 可能在這兩個地方:

1. 交叉地帶:打破時間錯置的創新

真正的 Alpha 不在單一賽道的終點,而在敘事融合的交叉地帶:

- Privacy-Enhanced RWA:代幣化債券、房地產上鍊,但交易意圖、持倉全部加密,只在審計時揭露。從「機構專屬」變成「機構+高淨值散戶」都能玩。

- Meme IP 代幣化:病毒 Meme IP 一旦 RWA 化,產生版權、週邊、社區分割等現金流。從「賭場」變成「文化基金」。

- 合規隱私層:預設隱私+選擇性揭露。私密穩定幣、私有跨鏈橋解決機構痛點(資料外洩)和散戶痛點(被搶跑)。

這些交叉的本質:用機構的耐心餵飽散戶的 FOMO,用散戶的病毒傳播活化機構的流動性。純賽道選手容易被時間錯位洗掉;交叉玩家才能找到不對稱機會。

2. 不參與:散戶最被低估的優勢

如果看不懂這場分化,最好的策略可能就是不參與。持有 BTC/ETH,等市場給出更清晰訊號。 FOMO 會讓你在每個賽道都虧錢,耐心等待會讓你在正確時機重倉。散戶最大的優勢是靈活。

(以上內容獲合作夥伴 PANews 授權節錄及轉載,原文連結 | 出處: WolfDAO)

免責聲明:本文只為提供市場訊息,所有內容及觀點僅供參考,不構成投資建議,不代表區塊客觀點和立場。投資者應自行決策與交易,對投資者交易形成的直接或間接損失,作者及區塊客將不承擔任何責任。