作者:Frank,PANews

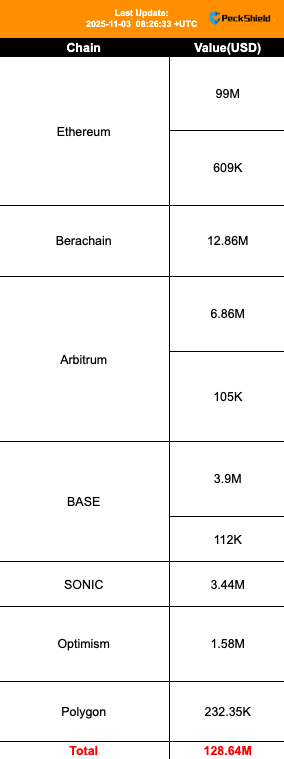

11 月 3 日,DeFi 世界的天空被撕開了一道口子。老牌 DeFi 協議 Balancer 的金庫地址出現異常的大筆資金轉移。在隨後的幾個小時裡,整個產業目睹了一場災難的即時上演,受損資金從最初報告的 7000 萬美元一路上升至 1.166 億美元,最終穩定在 1.2864 億美元的驚人數字。

巨額受損金額背後,是 Balancer V2 協議有著多達 27 個「分叉協議」,它們同樣面臨著這個潛伏已久的致命漏洞所帶來的系統性風險。

Balancer V2 遭駭客攻擊,1.28 億美元資金被盜

11 月 3 日,鏈上安全公司派盾注意到到 Balancer V2 金庫發生異常轉帳。大量封裝以太坊(WETH)和流動性質押衍生品(wstETH, osETH)被轉移到一個新錢包。

隨後 Balancer 團隊迅速確認的確發生了鏈上攻擊事件,隨著鏈上監控的不斷發現,最終統計的受損金額來到了 1.28 億美元。 Balancer 團隊表示,攻擊範圍嚴格限制在 V2 可組合穩定池(Composable Stable Pools)。其較新的 V3 架構及其他 V2 池類型(如權重池)均未受影響。

截至 11 月 4 日,Balancer 團隊仍未公佈具體的攻擊原因。不過根據 Nansen 鏈上分析師的分析認為,這次攻擊的根源在於一個「有缺陷的存取控制檢查」(faulty access-control check)。

攻擊者透過呼叫 V2 協議的 manageUserBalance 函數向金庫發送了一個惡意建構的指令。這個指令欺騙了協議的內部帳本,使其相信「協議剛剛收取了一大筆費用」,並且「這筆費用的所有權歸攻擊者」。隨後,攻擊者調用了正常的提款需求,將巨額的資產轉移到自己的帳戶數。

從技術的角度來看,這次攻擊的完成並不在與技術能力有多強,而是攻擊者巧妙的利用了協議當中的邏輯漏洞完成。有分析師認為,駭客在攻擊的過程中留下了控制台日誌,從痕跡的習慣來看,這個駭客很有可能藉助了 AI 大模型來編寫和審查程式碼,從而發現了審計師遺漏的缺陷。

27 個分叉協議「躺槍」,各鏈啟動應急措施

相較於駭客巧妙的攻擊手段,真正令業界感到失望的是,Balancer V2 先前曾經過四家不同的安全公司 OpenZeppelin 、 Trail of Bits 、 Certora 和 ABDK 總計 11 次審計,卻仍未能發現此漏洞。

最諷刺的是,此次被利用的「可組合穩定池」(Composable Stable Pool) 這一特定組件,曾在 2022 年 9 月接受過 Certora 和 Trail of Bits 的專項審計。

而作為一個上線多年,且看起來經過市場考驗的 DeFi 協議,Balancer V2 協議已經發展出多達 27 個「Fork 協議」,這些協議也全部繼承了 Balancer V2 這一邏輯漏洞。對駭客而言,這個漏洞就像是擁有了一把萬能鑰匙,可以隨時打開這些同樣有著缺陷程式碼的「分叉協議」的金庫。

實際上,這次的駭客攻擊已經蔓延到多條鏈上。其中,以太坊主網的 Balancer V2 (主協議) 受損最為嚴重,預估損失達 1 億美元。其次是 Berachain 的 BEX 協議,損失金額可能達 1,286 萬美元。此外,還有 Arbitrum 、 Base 、 Sonic 等一共七條公鏈的協議在這場攻擊行為中受到影響。

面對這場無妄之災,產業面臨兩難:究竟是應該堅持「代碼即法律」的去中心化原教旨主義,眼睜睜看著用戶資金被盜?還是採取中心化的干預措施來保護使用者?

受災最嚴重的 Berachain 做出了最激進、也最具爭議的決定:協調驗證節點,暫停了整個網路的運作。透過回滾交易,Berachain 拯救了 BEX 交易所上面臨風險的 1,200 多萬美元資產。

當然,這也不可避免的引發了社群的爭議,有人質疑:「這難道不會徹底損害你們『鏈』的最終性與安全性嗎?現在這更像是私有鏈而非公有區塊鏈了吧?」對此,Berachain 匿名聯合創始人 Smokey the Bera 回應道:「我認為你的擔憂是合理的,但我相信非常情況需要非常手段——我們過去在 Sui 和 Hyperliquid 等案例中也見過類似做法。」

大多數的社群成員還是支持這項決定,畢竟損失慘重的資金池帶來的惡性影響可能遠大於所謂的「去中心化」信念。

Sonic 鏈則啟動了一種「鏈上帳戶凍結機制」,在不停止網路的情況下,鎖定了攻擊者的錢包及其中的 340 萬美元資金。 Polygon 的驗證節點開始主動「審查」來自攻擊者地址的交易。

曾出現多次漏洞事件,TVL 腰斬引發信任危機

Balancer 的發展史,其實也是與一個複雜邏輯漏洞不斷博弈的歷史。此前,Balancer 曾多次遭遇駭客攻擊,從 2020 年到 2025 年,累計至少發生五次漏洞事件。這些攻擊手法從最早的閃電貸攻擊到更複雜的 V2 增強池漏洞。

然而,在過往的案例中,受損金額基本上在幾十萬美元到 200 萬美元之間。對 Balancer 而言,這些過往的攻擊事件更像是修補漏洞的機會。而這次預估損失過億的慘案,則直接擊敗了市場對 Balancer 的信任與信心。

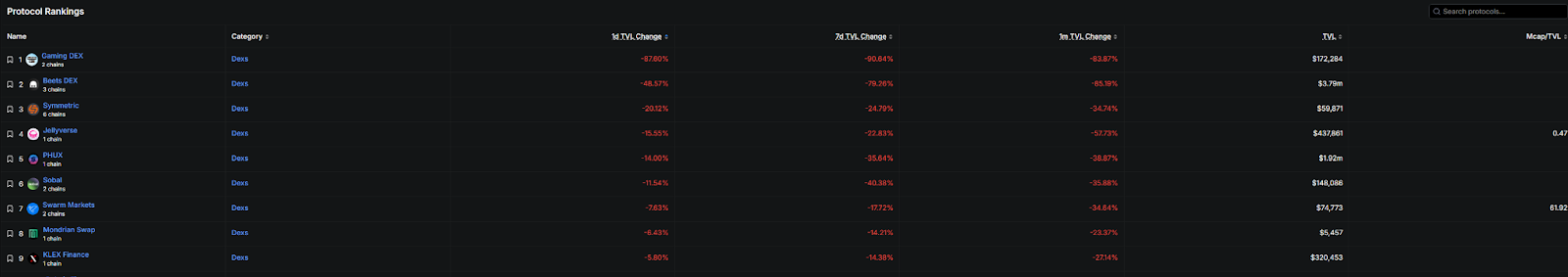

根據 Defillama 的數據顯示,在攻擊發生後,Balancer 的 TVL 直接從 7.76 億美元下降至 3.45 億美元,降幅超過一半。尤其是 Balancer V2 的 TVL 直接減少了 2.3 億美元,Balancer V2 的分叉協議也紛紛撤出資金池,其中 Gaming DEX 的 TVL 在一天內下降了 87%,Beets DEX 則下降了 48% 。

Lido 也表示,雖然 Lido 協議未受影響,但出於謹慎考慮,已撤出其未受影響的 Balancer 頭寸。

實際上,像 Gaming DEX 這樣的分叉協議在事後也表示未受到實際影響,只是為了安全考慮撤出大部分資金。

對 DeFi 協議而言,信任比黃金更重要,尤其是在屢次遭遇攻擊的歷史背景下。截至 11 月 4 日,根據官方透露,StakeWise DAO 已經通過多簽協議的合約調用,從駭客手中追回了超過 2000 萬美元損失。這也使得這次受損的金額下降到 9,800 萬美元。同時,駭客資產的轉移仍在進行中,已有超過一半被換成 ETH 。

這場 1.28 億美元的攻擊,成為 DeFi 成長過程中代價昂貴的必修課,也提出了三個尖銳問題

1. 當「黃金標準」的 11 次審計都無法發現潛伏兩年的致命漏洞時,「審計」的意義何在?

2. 當「代碼傳染病」成為常態,一個基礎協議的漏洞可以瞬間摧毀 27 個衍生協議時,DeFi 的可組合性是創新還是詛咒?

3. 當新興公鏈被迫在「去中心化」和「拯救用戶」之間做出選擇時,「代碼即法律」的理想是否已經讓位給「務實的中心化」?

未來,DeFi 的安全性可能不再僅僅依賴更多的審計,而是依賴更簡單、更穩健、從根本上減少了攻擊面的協議設計。而對於那些在這次事件中失去信任和資本的用戶來說,這種領悟的代價卻無比沉重。

(以上內容獲合作夥伴 PANews 授權節錄及轉載,原文連結 )

免責聲明:本文只為提供市場訊息,所有內容及觀點僅供參考,不構成投資建議,不代表區塊客觀點和立場。投資者應自行決策與交易,對投資者交易形成的直接或間接損失,作者及區塊客將不承擔任何責任。